Table of Contents

Mở đầu: Bức tranh tổng quan về quỹ kho bạc tiền mã hóa Wall Street

Quỹ kho bạc tiền mã hóa Wall Street đang là tâm điểm của đợt phục hồi crypto 2025 với lượng vốn khổng lồ chảy vào Bitcoin và Ethereum.

Bài viết này giải mã lực lượng đứng sau mô hình đó, dữ liệu cho thấy những rủi ro hiện hữu, và hệ quả cho thị trường trong và ngoài nước.

Tầm quan trọng của hiện tượng

Tại sao mô hình quỹ kho bạc tiền mã hóa Wall Street lại quan trọng: vì nó có thể thay đổi cơ chế cung-cầu cho tài sản số, tạo ra lực mua lớn hoặc rút vốn đột ngột.

Các nhà đầu tư và giám đốc tài chính doanh nghiệp theo dõi chặt vì ảnh hưởng lên giá, báo cáo tài chính và rủi ro truyền nhiễm sang thị trường vốn truyền thống.

Bối cảnh nhanh: động lượng và dấu hiệu cảnh báo

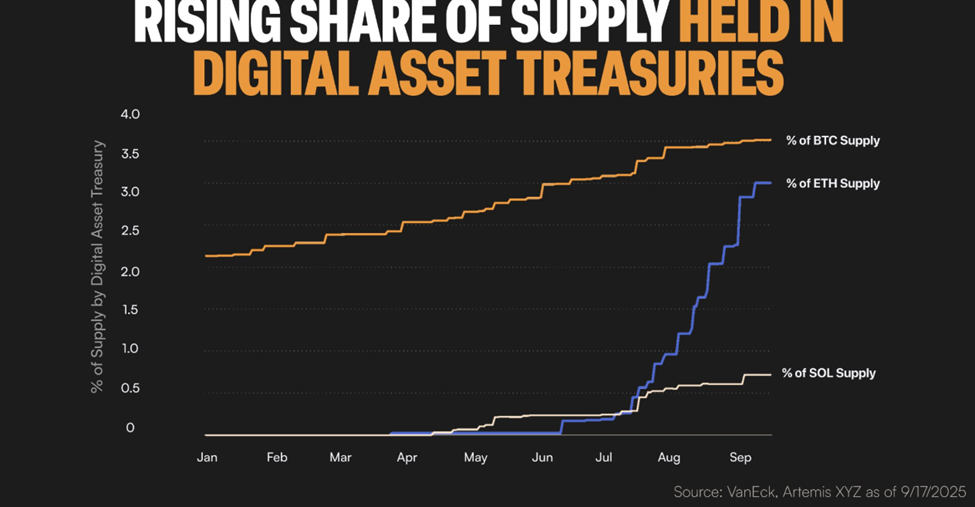

Vốn đổ vào các Digital Asset Treasuries (DATs) tăng mạnh năm nay, nhưng dữ liệu mua bán gần đây cho thấy sự sụt giảm đáng kể ở khối lượng mua Bitcoin.

Điều này đặt ra câu hỏi liệu mô hình ‘huy động — mua — nắm giữ — lặp lại’ có bền vững khi dòng vốn mới chững lại.

Princeton Mafia: Ai đứng sau mạng lưới?

Một nhóm cựu sinh viên Princeton, được truyền thông gọi là ‘Princeton Mafia’, đóng vai trò trung tâm trong việc vận hành và gây quỹ cho quỹ kho bạc tiền mã hóa Wall Street.

Những nhân vật như Mike Novogratz, Dan Morehead và Joe Lubin xuất hiện liên tục trong các thương vụ tỷ đô, tạo mạng lưới đối tác và ảnh hưởng chính sách.

Why: Tầm nhìn và động cơ của nhóm Princeton

Tầm nhìn chung là biến mô hình Wall Street truyền thống thành phiên bản nhanh, nhiều rủi ro nhưng có lợi suất cao cho crypto — tận dụng quy mô, quan hệ và thương hiệu để huy động vốn.

Động cơ gồm tìm kiếm alpha lớn, tái cấu trúc ngành tài chính và đặt mã thông báo làm tài sản dự trữ cho công ty.

What: Cấu trúc giao dịch và các bên liên quan

Bài viết gần đây: Tích lũy Bitcoin 8 tỷ USD có thể kéo BTC lên $115,000 (2025)

Các quỹ thu hút vốn công khai thông qua phát hành cổ phiếu hoặc token, dùng tiền để mua ETH, BTC, SOL… và giữ trên bảng cân đối kế toán như tài sản dự trữ.

Bên liên quan gồm quản lý quỹ, nhà đầu tư tổ chức từ Mỹ, châu Á và vùng Vịnh, cùng nhà tạo lập thị trường và sàn giao dịch hỗ trợ thanh khoản.

How: Ví dụ giao dịch và quan hệ chéo

Ví dụ điển hình: SharpLink do Joe Lubin hậu thuẫn khởi động với vốn từ Galaxy và Pantera; hai đơn vị này cũng chung vốn ở BitMine Immersion.

Thậm chí khi cạnh tranh (ví dụ hai đợt ra mắt kho bạc Solana từ Pantera và Galaxy), các mối quan hệ cũ vẫn dẫn tới sự tham gia chéo và tác động thị trường lớn.

Cơ chế vận hành của quỹ kho bạc tiền mã hóa Wall Street

Mô hình cơ bản rất đơn giản: huy động vốn nhanh, mua token, ghi nhận trên bảng cân đối và lặp lại khi có cơ hội tăng thêm tài sản.

Tuy nhiên tính đơn giản này che dấu rủi ro như đòn bẩy ẩn, cấu trúc giao dịch thiếu minh bạch và phụ thuộc vào dòng tiền liên tục.

Nguồn vốn và chu kỳ hoạt động

Nhiều DAT công khai đã huy động tổng cộng khoảng 44 tỷ USD trong năm qua, với hơn 85 công ty niêm yết theo mô hình này.

Chu kỳ hoạt động dựa vào các đợt phát hành cổ phiếu hoặc trái phiếu ngắn hạn để mua tài sản số, rồi tận dụng sự tăng giá để tái huy động.

Rủi ro vận hành và kịch bản xấu

Nếu thị trường vốn đóng băng hoặc nhà đầu tư bán tháo, DATs có thể không huy động được vốn để bù đắp lỗ, dẫn tới bán tháo tài sản và sụp đổ giá cổ phiếu công ty.

Tác động dây chuyền có thể lan sang ETF, sàn giao dịch, và thậm chí hệ thống ngân hàng nếu quy mô tổn thất lớn.

Dấu hiệu rạn nứt trong động cơ DAT

Các dữ liệu gần đây cho thấy áp lực bán và sụt giảm mua của DATs — dấu hiệu cho thấy mô hình có thể đang suy yếu.

Phần này phân tích số liệu, tác động cổ phiếu và so sánh với ETF để làm sáng tỏ xu hướng.

Dữ liệu mua bán: Sự sụt giảm trong hành vi mua Bitcoin

Theo CryptoQuant, lượng mua Bitcoin bởi DATs giảm 76% từ 64.000 BTC vào tháng 7 xuống còn 15.500 BTC vào giữa tháng 9.

Mức giảm này cho thấy sự chững lại của cầu đến từ các kho bạc công ty ngay khi dòng vốn mới teo lại.

Tác động lên cổ phiếu DAT và phản ứng thị trường

Nhiều cổ phiếu DAT từng giao dịch ở mức premium lớn so với giá trị tiền mã hóa trên bảng đã giảm hơn 90% so với giá phát hành.

Thương vụ phát hành cổ phiếu của SharpLink khiến giá cổ rơi 72% trong một ngày; BitMine giảm 40% sau động thái tương tự.

So sánh: DATs vs ETF — minh bạch và rủi ro

ETF cung cấp tính minh bạch hơn và cơ chế tạo/rút ròng tiêu chuẩn, trong khi DATs thường chứa đòn bẩy, cấu trúc deals không minh bạch và rủi ro quản trị.

Dòng tiền ETF vẫn có thể hấp thụ một phần nhu cầu: iShares Bitcoin Trust hút 2.5 tỷ USD vào tháng 9, cho thấy cầu thay đổi dạng thức chứ không biến mất hoàn toàn.

Byte-Sized Alpha: Tin nhanh và hệ quả chiến lược

Tóm tắt các điểm nhanh: mạng lưới Princeton dẫn dắt nhiều thương vụ, DATs tăng nhanh nhưng đang gặp đà, và ETF có vai trò giảm thiểu tổt hại thanh khoản.

Những diễn biến này tạo ra cả cơ hội trading ngắn hạn và rủi ro dài hạn cho nhà đầu tư tổ chức và bán lẻ.

Tin nhanh: Các thương vụ và di chuyển vốn gần đây

SharpLink, Pantera và Galaxy là ví dụ điển hình về giao dịch chéo; sự hiện diện lặp lại của họ củng cố ảnh hưởng lên giá và tâm lý thị trường.

Sự biến động cổ phiếu DAT sau các đợt phát hành cho thấy phản ứng cực kỳ nhạy cảm với tín hiệu huy động vốn.

Ý nghĩa chiến lược cho nhà đầu tư và CFO

Nhà đầu tư cần phân biệt giữa cầu thực từ ETF/khách hàng và cầu nhân tạo từ cơ chế huy động tài chính của DATs.

CFO cân nhắc đưa crypto vào bảng cân đối cần đánh giá thanh khoản, chính sách ghi nhận và kịch bản stress test khi DATs rút lui.

Kết luận

Mô hình quỹ kho bạc tiền mã hóa Wall Street do mạng lưới Princeton thúc đẩy đã tạo ra sức mua đáng kể cho BTC và ETH, đồng thời làm lộ ra rủi ro hệ thống khi dòng vốn mới giảm.

Nhà đầu tư nên phân tích kỹ cấu trúc vốn của DATs, theo dõi dữ liệu mua bán và ưu tiên các sản phẩm minh bạch như ETF khi cần giảm rủi ro.

Cảm ơn bạn đọc!

FAQ câu hỏi thường gặp

Quỹ kho bạc tiền mã hóa Wall Street là gì và tại sao nó lại nổi bật?

Là mô hình các công ty hoặc quỹ huy động vốn để mua và giữ tiền mã hóa như Bitcoin và Ethereum trên bảng cân đối. Nó nổi bật vì quy mô huy động lớn, tác động lên giá thị trường và vì nhiều tổ chức lớn tham gia cùng lúc.

DATs khác gì so với ETF và ai nên quan tâm?

DATs thường ít minh bạch hơn, có cấu trúc huy động vốn chủ động và rủi ro từ việc lặp lại phát hành. ETF cung cấp cơ chế minh bạch, thanh khoản chuẩn và phù hợp cho nhà đầu tư muốn giảm rủi ro quản trị.